Методика учета отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО) при оценке стоимости компании методом скорректированных чистых активов |

В статье рассмотрены особенности оценки стоимости компании в рамках затратного подхода с учетом переоценки статей отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО). При оценке стоимости компании затратным подходом оценщик отталкивается от данных бухгалтерской отчетности и корректирует активы и обязательства в соответствии с их рыночной стоимостью. При этом ОНА и ОНО чаще всего включаются в расчет по балансовой стоимости, что является грубой ошибкой, которая искажает результаты оценки.

Ошибка включения ОНА и ОНО в расчет по балансовой стоимости носит вынужденный характер и связана со сложностями получения от Заказчика величин налоговых значений статей баланса, которые необходимы для определения рыночных стоимостей ОНА и ОНО. В данной статье показан алгоритм оценки стоимости предприятия затратным подходом, основанным на определении не самих значений ОНА и ОНО, а разности (ОНА – ОНО). Данный подход позволяет оценивать стоимость предприятия только по данным балансового учета и данным переоценки отличных от ОНА и ОНО статей актива и пассива данного предприятия без привлечения данных налогового учета. Кроме оценщиков результатами данного подхода могут воспользоваться и аудиторы при проверке корректности расчетов ОНА и ОНО прямым способом, а именно, по данным налогового учета. Прямым способом аудиторы рассчитывают ОНА и ОНО для составления отчетности по МСФО.

Затратный подход методом скорректированных чистых активов предполагает определение рыночной стоимости каждого актива баланса по отдельности, затем определяют текущую стоимость обязательств и, наконец, из рыночной стоимости активов вычитают текущую стоимость обязательств.

Отдельные статьи баланса представляют для оценщиков особую сложность в процессе корректной трактовки и определения рыночной стоимости. В полной мере это справедливо для статей ОНА и ОНО. На практике оценщик зачастую попросту игнорирует данные статьи баланса и не корректирует их, приводя тому различные объяснения.

ОНО и ОНА являются расчетными величинами и определяются разницей между остатками на счетах при налоговом и бухгалтерском учете. ОНА/ОНО определяются как произведение вычитаемых временных разниц, возникших в отчетном периоде, и ставки налога на прибыль, установленной законодательством и действующей на отчетную дату.

Понятно, что при переоценке изменяются и значения ОНО и ОНА, которые должны уже отражать разницу между налоговым учетом и скорректированной балансовой (= рыночной) стоимостью статей баланса.

При применении данного подхода проблемой для оценщика, как правило, является отсутствие данных по налоговому учету.

В статье приведена формула для определения (ОНАр – ОНОр), исходя из данных переоценки и данных бухгалтерского учета. Представленный подход позволяет оценивать стоимость предприятия только по данным балансового учета и данным переоценки отличных от ОНА и ОНО статей актива и пассива данного предприятия, не привлекая данные налогового учета. Основой данной методике является вывод формулы для расчета (ОНАр – ОНОр). Метод позволяет произвести оценку затратным подходом рыночной стоимости собственного капитала (СКр) компании.

Формула для определения значения разности между величинами, составляющими рыночное значение отложенных налоговых активов и рыночное значение отложенных налоговых обязательств

Ниже представлена формула для определения значения разности между величинами, составляющими рыночное значение отложенных налоговых активов и рыночное значение отложенных налоговых обязательств:

(ОНАр – ОНОр) = (ОНАб – ОНОб) + ((Аб – Ар) – (Пб – Пр)) ⋅ Т,

где Т — налог на прибыль;

Аб — балансовая стоимость активов (без ОНАб);

Ар — рыночная стоимость активов после переоценки (без ОНАр);

Пб — балансовая стоимость заемных средств (без ОНОб);

Пр — рыночная стоимость заемных средств после переоценки (без ОНОр).

В данных обозначениях формула для расчета СКр (стоимость собственного капитала компании) выглядит следующим образом:

СКр = (Ар – Пр) + (ОНАр – ОНОр),

где

(ОНАр – ОНОр) = (ОНАб – ОНОб) + ((Аб – Ар) – (Пб – Пр)) ⋅ Т.

Доказательство данной формулы, рассчитывающей значение (ОНАр – ОНОр), приведено в приложении.

Обращаем внимание, что при расчете мы должны были бы найти ОНАр и ОНОр, при расчете которых необходимы данные налогового учета. Но, как оказывается, при расчете значения (ОНАр – ОНОр) данные налогового учета не требуются. Метод позволяет произвести оценку затратным подходом стоимости компании (СКр) без предоставления заказчиком дополнительных данных о налоговом учете.

Фактор изменения ставка налога на прибыль

В 2025 году оценщикам придется пользоваться финансовой отчетностью, составленной в 2024 году, когда налог на прибыль был 20 %. Соответственно, балансовые ОНАб и ОНОб рассчитаны с учетом налога на прибыль 20 %. В 2025 году налог на прибыль будет уже 25 % и формулу для расчета (ОНАр – ОНОр) необходимо скорректировать. Если ОНАб и ОНОб рассчитаны с учетом налога на прибыль 20 %, тогда формула для расчета (ОНАр – ОНОр) будет выглядеть следующим образом:

(ОНАр – ОНОр) = (ОНАб – ОНОб) ⋅ 25 % / 20 % + ((Аб – Ар) – (Пб – Пр)) ⋅ 25 %.

Примеры расчета балансовых значений отложенных налоговых активов и отложенных налоговых обязательств при хозяйственной деятельности компании ООО «Светлый путь» и при переоценке (используя данные налогового учета)

Есть компания OOO «Светлый путь». У компании на балансе здание. Никаких других активов и задолженностей у компании нет.

Исходные данные:

§ налоговая стоимость здания равна 100 млн руб.;

§ балансовая стоимость здания — 200 млн руб.;

§ рыночная стоимость здания — 300 млн руб.

Задание:

§ найти стоимость чистых активов ООО «Светлый путь»;

§ найти рыночную стоимость ООО «Светлый путь».

Решение:

Налоговый баланс, млн руб.

Актив:

ОС = 100,

ОНА = 0,

Итого: 100.

Пассив:

СК = 100,

ОНО = 0.

Итого: 100.

Баланс, млн руб. (составлен бухгалтером ООО «Светлый путь»)

Актив:

ОС = 200,

ОНА = 0,

Итого: 200.

Пассив:

СК = 180,

ОНО = 20 (200 – 100) · 20 %).

Итого: 200.

Соответственно, чистые активы ООО «Светлый путь» = 180 млн руб.

Баланс после переоценки, млн руб. (составляет оценщик)

Актив:

ОС = 300,

ОНА = 0.

Итого: 300.

Пассив:

СК = 260,

ОНО = 40 (300 – 100) · 20 %).

Итого: 300.

Соответственно, рыночная стоимость ООО «Светлый путь» = 260 млн руб.

Рыночная стоимость соответствует сумме, которая осталась бы на расчетном счете ООО «Светлый путь» при условии, что после покупки покупатель продает здание по рыночной стоимости 300 млн руб. и платит налог на прибыль (300 – 100) · 20 % = 40 млн руб.

Пример применения формулы для определения значения разности между величинами, составляющими рыночное значение отложенных налоговых активов и рыночное значение отложенных налоговых обязательств, которая используется при оценке рыночной стоимости ООО «Светлый путь» затратным подходом

На этот раз пусть имеются данные только бухгалтерского баланса ООО «Светлый путь» и данные переоценки основных средств. Попробуем в данных условиях без данных налогового учета определить стоимость компании ООО «Светлый путь».

Как определить стоимость ООО «Светлый путь» без данных налогового учета?

Имеется баланс ООО «Светлый путь».

Бухгалтерский баланс ООО «Светлый путь», млн руб. (составлен бухгалтером ООО «Светлый путь»)

Актив:

Основные средства (ОС) = 200,

ОНА = 0,

Итого: 200.

Пассив:

СК = 180.

ОНО 20 (200 – 100) · 20 %),

Итого: 200.

Известно, что рыночная стоимость здания равна 300 млн руб. Данные налогового учета отсутствуют. Нужно оценить рыночную стоимость ООО «Светлый путь».

Решение:

(ОНАр – ОНОр) = (ОНАб – ОНОб) + [(Аб – Ар) – (Пб – Пр)] · Т;

где:

ОНАб = 0;

ОНОб = 20;

Аб = 200;

Ар = 300;

Пб = 0;

Пр = 0;

Т = 20 %.

Подставив данные значения в формулу для расчета (ОНАр – ОНОр), имеем

(ОНАр – ОНОр) = (0 – 20) + [(200 – 300) – (0 – 0)] · 20 % = –20 – 100 · 20 % = –40.

Тогда:

СКр = (Ар – Пр) + (ОНАр – ОНОр);

СКр = (300 – 0) – 40 = 260 млн руб.

Результат равен результату определения СКр по данным налогового учета. Таким образом, мы смогли получить стоимость ООО «Светлый путь», не зная данных налогового учета.

Таблица 1

Порядок определения отложенных налоговых активов и отложенных налоговых обязательств

|

Статья баланса |

Определение ОНА и ОНО |

|

Активы |

|

|

Балансовая стоимость БОЛЬШЕ, чем «налоговая» |

НАЛОГООБЛАГАЕМАЯ временная разница (ОНО) |

|

Балансовая стоимость МЕНЬШЕ, чем «налоговая» |

ВЫЧИТАЕМАЯ временная разница (ОНА) |

|

Обязательства |

|

|

Балансовая стоимость БОЛЬШЕ, чем «налоговая» |

ВЫЧИТАЕМАЯ временная разница (ОНА) |

|

Балансовая стоимость МЕНЬШЕ, чем «налоговая» |

НАЛОГООБЛАГАЕМАЯ временная разница (ОНО) |

Действительно, у активных и пассивных счетов разницы между балансовой стоимостью и налоговой при формировании ОНА и ОНО отражаются прямо противоположно. Отложенные налоговые обязательства чаще всего возникают в компаниях, которые применяют общий режим налогообложения. Именно в этих организациях действуют правила, которые требуют учитывать временные разницы и отражать явление в бухучете.

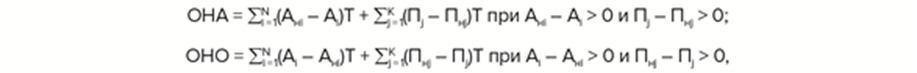

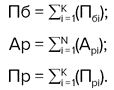

Порядок расчета ОНА и ОНО можно представить следующим образом:

где Т — налог на прибыль;

Анi — статья актива налогового баланса;

Аi — статья актива баланса, для i = 1 – N;

Пнj — статья пассива налогового баланса;

Пj — статья пассива баланса, для j = 1 – К.

Для наглядности принцип расчета величин ОНА и ОНО представим в виде табл. 2

Таблица 2

Расчет ОНА и ОНО

|

Баланс налоговый (н) |

Баланс текущий при принятой в компании системе бухучета |

Расчет ОНА и ОНО |

|

1 |

2 |

3 |

|

Актив |

||

|

Ан1 |

А1 |

|

|

Ан2 |

А2 |

|

|

… |

… |

|

|

АнN |

АN |

|

|

0 |

ОНА |

|

|

Итогон |

Итого |

— |

|

Пассив |

||

|

Собственный капитал налоговый (СКн) |

Собственный капитал (СК) |

|

|

Пн1 |

П1 |

|

|

Пн2 |

П2 |

|

|

… |

… |

|

|

ПнК |

ПК |

|

|

0 |

ОНО |

|

|

Итогон |

Итого |

|

|

Примечание. N — количество активов (без ОНА); М — количество пассивов (без ОНО), T — налог на прибыль. |

||

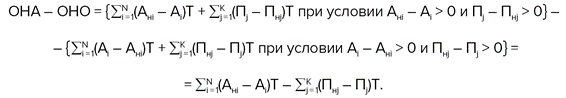

Согласно правилам вычисления, ОНА и ОНО для разности (ОНА – ОНО) выполняется следующее соотношение:

Имеем:

где Т — налог на прибыль.

Предложенный метод позволяет корректно оценить не сами ОНА и ОНО, а разность (ОНА – ОНО). А если известна разность (ОНА – ОНО), то зная результат переоценки других статей актива и пассива баланса, можно найти величину рыночной стоимости Собственного капитала (СКр). Докажем это утверждение.

Рассмотрим баланс одной и той же компании по налоговому учету, по бухгалтерскому учету, который не совпадает с налоговым учетом, и отчетность после переоценки статей баланса по рыночной стоимости:

Таблица 3

Баланс налоговый, баланс бухгалтерский, баланс рыночный

|

№ |

Налоговый учет |

Бухгалтерский учет |

Рыночная стоимость |

|

Актив |

Актив |

Актив |

|

|

1 |

Ан1 |

Аб1 |

Ар1 |

|

2 |

Ан2 |

Аб2 |

Ар2 |

|

3 |

Ан3 |

Аб3 |

Ар3 |

|

4 |

Ан4 |

Аб4 |

Ар4 |

|

…….. |

…….. |

…….. |

|

|

N |

АнN |

АбN |

АрN |

|

N + 1 |

ОНАн = 0 |

ОНАб |

ОНАр |

|

ИТОГОн |

ИТОГОб |

ИТОГОр |

|

|

Пассив |

Пассив |

Пассив |

|

|

CКн |

CКб |

CКр |

|

|

1 |

Пн1 |

Пб1 |

Пр1 |

|

2 |

Пн2 |

Пб2 |

Пр2 |

|

3 |

Пн3 |

Пб3 |

Пр3 |

|

4 |

Пн4 |

Пб4 |

Пр4 |

|

…….. |

…….. |

…….. |

|

|

К |

ПнК |

ПбК |

ПрК |

|

К + 1 |

ОНОн = 0 |

ОНОб |

ОНОр |

|

ИТОГОн |

ИТОГОб |

ИТОГОр |

|

|

Примечание. N — количество активов (без ОНА); М — количество пассивов (без ОНО), T — налог на прибыль. |

|||

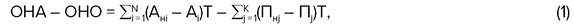

Тогда:

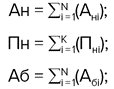

Введем обозначения:

Согласно формуле (1) имеем следующие формулы для разностей (ОНАб – ОНОб) и (ОНАр – ОНОр):

(ОНАр – ОНОр) = (Ан – Ар – Пн + Пр) · Т,

(ОНАб – ОНОб) = (Ан – Аб – Пн + Пб) · Т.*

Тогда:

(ОНАр – ОНОр) – (ОНАб – ОНОб) = (Ан –Ар – Пн + Пр – Ан + Аб + Пн – Пб) · Т = ((Аб – Ар) – (Пб – Пр)) · Т.

То есть имеем следующее соотношение:

(ОНАр – ОНОр) – (ОНАб – ОНОб) = ((Аб – Ар) – (Пб – Пр)) · Т

или

(ОНАр – ОНОр) = (ОНАб – ОНОб) + ((Аб – Ар) – (Пб – Пр)) · Т. (3)

Подставив значение (ОНАр – ОНОр) в формулу (2), получаем формулу для расчета СКр.

Таким образом, получаем возможность оценки затратным подходом стоимости компании СКр без предоставления заказчиком дополнительных данных о налоговом учете.

* Из данной формулы легко выводится связь между величинами СКн и СКб, а именно: (ОНАб – ОНОб) = (СКн – (СКб – (ОНАб – ОНОб)) · Т или СКн = СКб + (ОНАб – ОНОб) · (1 – Т) / Т.

<...>

Войдите в систему или зарегистрируйтесь